悬铃资产:聚焦可转债套利和ETF套利,低风险下也能获得超额收益

时间:2021-01-18 11:31 来源: 期投网

摘要: 策略目前主要聚焦可转债套利和ETF套利。在可转债领域,套利策略主要包括事件类、估值类和股债轮动套利三类。在ETF套利领域,我们也通过ETF的申购和赎回套利,获取部分收益。

一、公司介绍

悬铃主要有以下几个优势:

1、团队优势:核心团队长期从事量化研究,经验丰富;

2、理念优势:不加主观看法,深入模型研究;

3、系统优势:自建系统,可以按照公司的需求进行深度开发;

4、策略优势:全市场多品种监控,不依赖单一品种和子策略。

悬铃将从以上优势出发,秉承“以较小的风险承担,获取确定或者比较确定的超额和绝对收益”的投资理念,不断优化现有策略,开发新的套利策略,从“广度+深度”双维度挖掘套利机会,使公司具备持续运营的能力。

二、团队介绍

钱亮:悬铃资产基金经理。2010年从英国雷丁大学金融硕士专业毕业后,一直在券商和私募公司从事量化投研的工作,拥有丰富的套利、alpha选股、事件驱动等量化投资经验,过往业绩良好,所管理产品在同类型策略中表现突出。

三、策略介绍

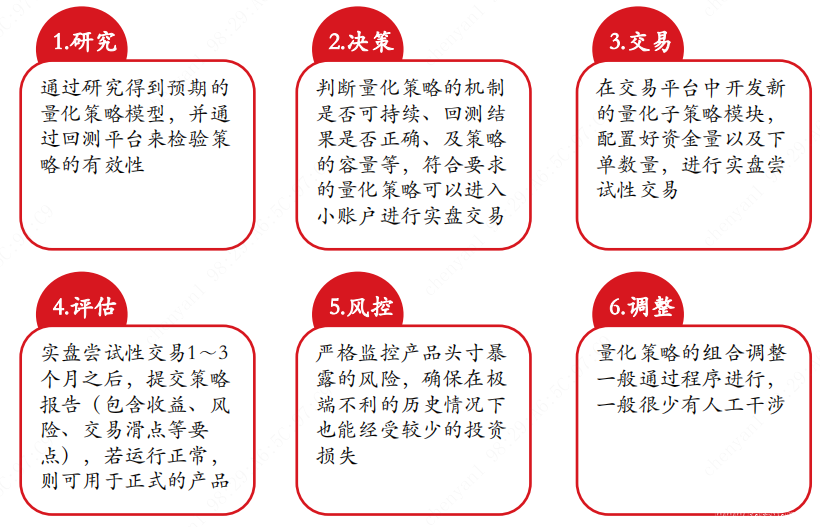

在可转债领域,套利策略主要包括事件类、估值类和股债轮动套利三类。事件类套利主要是捕捉可转债下修或者回售等的交易机会。以下修为例,通过对下修的概率,以及下修之后可转债的价格分布等因素的分析来确定是否参与。估值类套利是指用自己的模型对可转债做一个理论估值,然后对比可转债的交易价格,选取一篮子最便宜的可转债去持有,并且在价格向理论估值回复的过程中实时换仓。而股债轮动的套利主要是在依靠可转债和对应股票之间的配对交易获得套利收益。

另外在ETF套利领域,也通过ETF的申购和赎回套利,获取部分收益。

在活跃的市场中一直会有错误定价的机会,而且可转债的估值是一个复杂的模型,对同一个标的,100家公司会有100个不同的理论估值。

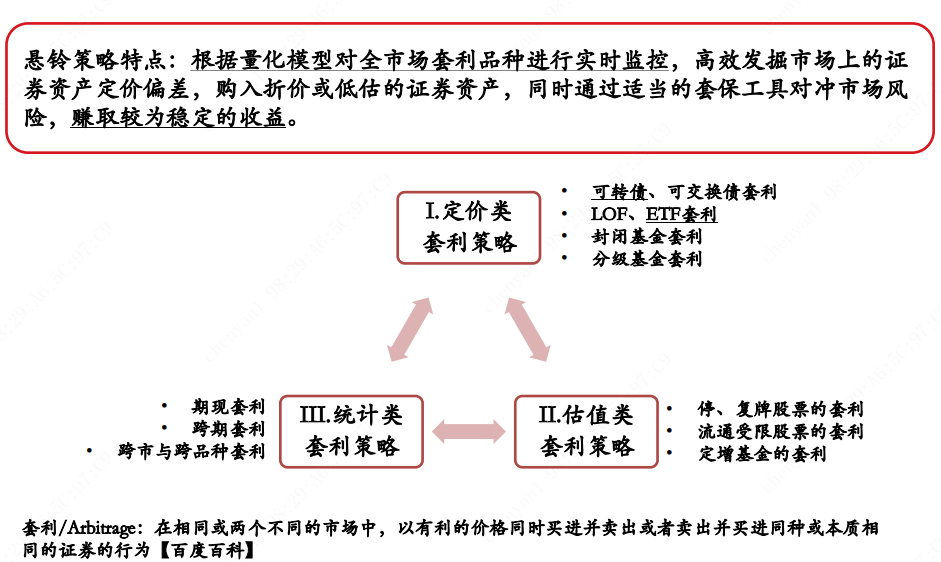

套利策略的核心就是根据量化模型对全市场的套利品种进行实时监控,高效发掘市场上的证券资产定价偏差,购入折价或低估的证券资产,同时通过适当的套保工具对冲市场风险,赚取较为稳定的收益。

套利是用定量的方式判断定价偏差,并发现交易机会,而投机关注的是不同时间点的价格涨跌,两者有本质的区别。

策略不看标的的基本面,换言之,一篮子股票的定价相对于大盘指数来说是合理的。

市场上大部分的可转债还是在一个相对稳定的合理估值区间。

在目前阶段,市场的活跃度与量化套利策略是正相关的,更多的投资者进入将带动市场的活跃度,有利于量化交易。

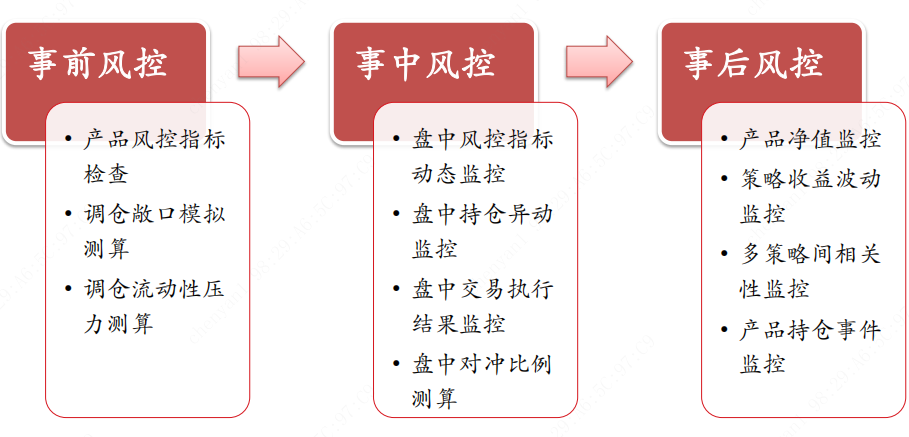

四、风控

五、基金业绩表现

分享到: