凯纳资本:2019年基本面选股策略总结

时间:2020-02-13 11:22

来源:

凯纳璞淳

作者:陈曦

摘要: 凯纳的中证500指数增强超额收益为14%左右,远高于同类型的策略的表现,这说明我们在基本面量化选股这类型的策略中的领先地位。

2019年已经过去,这一年我们经历了太多不平凡的事件,从春节后大盘的躁动、中美贸易战从悲观再到签下第一阶段的协议、猪肉价格暴涨、伊朗地缘危机再到年底的全国范围的新冠病毒的爆发。资本市场经过2019年的种种意外和不安之后,对于基本面量化选股策略来说是怎么样的一年呢?我想到了一个词来形容就是“冰与火之歌”。对于基本面投资者来说,这一年感觉经历了“冰火两重天”,不过好在是先冰后火。一季度对于基本面量化来说感觉是到了极寒之地,而从二季度到年底对于我们来说是炽手可热,顺风顺水。从4-12月份,我们的选股策略有8个月超额收益为正,对比价量策略可谓表现优异。我们相信随着市场环境成熟、投资者结构变化还有大数据日新月异这三个方面的变化,会让基本面量化投资成为越来越重要的投资策略。

然而2019年对于其他大部分基本面选股策略来说是比较困难的一年,在以量化基本面选股策略为主的公募中证500指数增强基金中,规模最大的5只指数增强基金的全年平均超额收益仅为4.70%,低于2010-2018年间的平均水平。而凯纳的中证500指数增强超额收益为14%左右,远高于同类型的策略的表现,这说明我们在基本面量化选股这类型的策略中的领先地位。

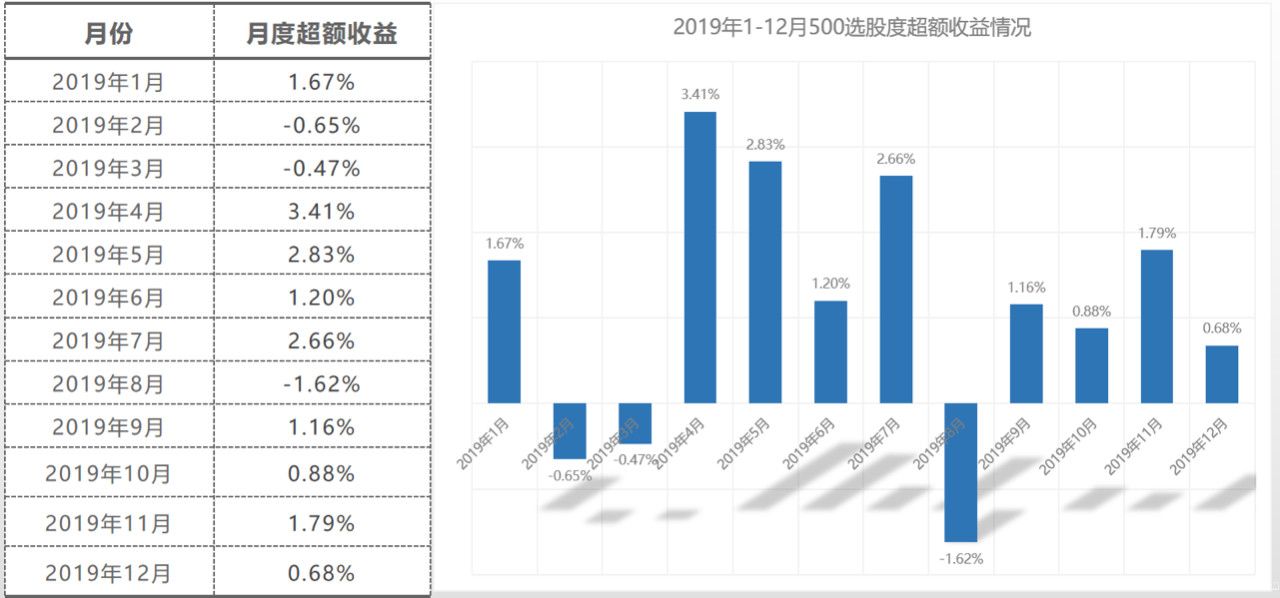

回顾2019年,对于凯纳基本面量化选股策略来说,分为两个阶段,1-3月基本面量化选股策略表现不佳,而在4月份之后的月份都表现相对较好,虽然全年超额收益为14%,但是4-12月实现了18%左右的年化超额收益,全年呈现了前低后高的走势。春节后开始的春季躁动行情中,中证500指数涨幅惊人,但是在上涨的结构上出现了较为极端的分化,指数的上涨主要是由暴雷股大幅上涨推动的,而其他的股票涨幅远远低于暴雷的股票。我们基本面量化选股的逻辑简单来说是选择基本面优质且估值较低的股票。所以我们成功的避开了这部分暴雷股。从常识来说,这种暴雷股推动市场大涨的行情是不理性的。股票市场定价的短期的扭曲虽然会导致我们暂时跑不赢指数,但是这种现象不具备持续性,最后一定会回归的。所以出现这种情况的时候是对于基本面选股策略来说是一个非常好的入场和加仓的时机,事后看我们在3月份之后发的产品超额收益都比较理想。“衣带渐宽终不悔,为伊消得人憔悴”。我们在顶着较大的压力下,凭着对模型的信心和坚守很快获得了回报,很快超额收益就出现了大幅的反弹,在4月份就获得3.41%超额收益,从4月份开始到12月的9个月中,我们基本面模型仅有一个月是跑输中证500指数。这说明了基本面因子的生命力是非常强的,不会因为短期的回撤就失效了。而同期的大部分价量策略则因为拥挤程度高而表现一般。因为我们在开发模型的时候,每个因子都有完备的投资逻辑和长期大量的数据的统计的互相检验。所以对于这套基本面选股模型的长期有效性非常有信心。由于外资的不断进入和监管体制的完善,A股市场上的投资者会越来越看重公司的基本面,而过去靠“讲故事,玩概念,搞题材”的上市公司和投资人都会逐步被淘汰出局。而伴随着个股融券的开放,基本面差的公司股价将会因为可以做空而较快的回归其内在价值。这些市场环境的内在因素的变化都会有利于基本面量化选股,这个趋势在美国和香港都已经被验证了。近年来大数据的发展,也让基本面量化策略不仅仅依靠财务报表的数据,还可以获取很多的另类数据输入模型,以后会有海量的数据输入到基本面选股模型里面去参与公司定价,这给了基本面量化选股策略无限的想象空间。相信未来资本市场上会采用基本面的量化选股策略投资比例一定会越来越高,而凯纳是这个领域的先行者。 2019年从月度超额收益来看,我们的胜率还是不错的,全年有9个月超额收益为正的,特别是下半年仅有8月份一个月超额收益为负,月度胜率达到75%。下半年基于价量的量化选股策略出现了一定的容量瓶颈,主要是因为成交量和波动率的下滑导致的。这也导致价量私募出现了加速自营化投资的趋势。从今年的表现可以看到价量和基本面策略超额收益的相关性还是较低的。从资产配置的角度来说,基本面量化策略是机构投资人和高净值客户非常值得配置的策略种类。基本面量化选股策略在国内目前主要是公募基金用的比较多,私募基金中则很少,为了横向的对比基本面策略,我们对比了公募中证500指数增强基金超额收益的情况。2019年规模最大的5只中证500指数增强基金的平均超额收益为4.70%,低于2010-2018年间的平均水平6.53%。从公募基金的角度来看,2019年基本面量化选股策略的表现一般,其主要原因也是因为一季度的非理性行情带来的损失。我们再看看公募指数增强基金历年的表现,以每年年初规模最大的5只沪深300、中证500指数增强基金为研究对象,计算两类产品的月度收益均值后,得到当年的累计净值,统计其相对基准的超额收益(见下表)。

公募基金300和500指数基金过去10年平均超额收益

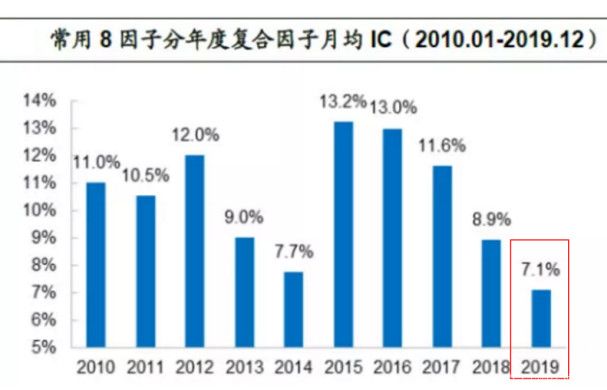

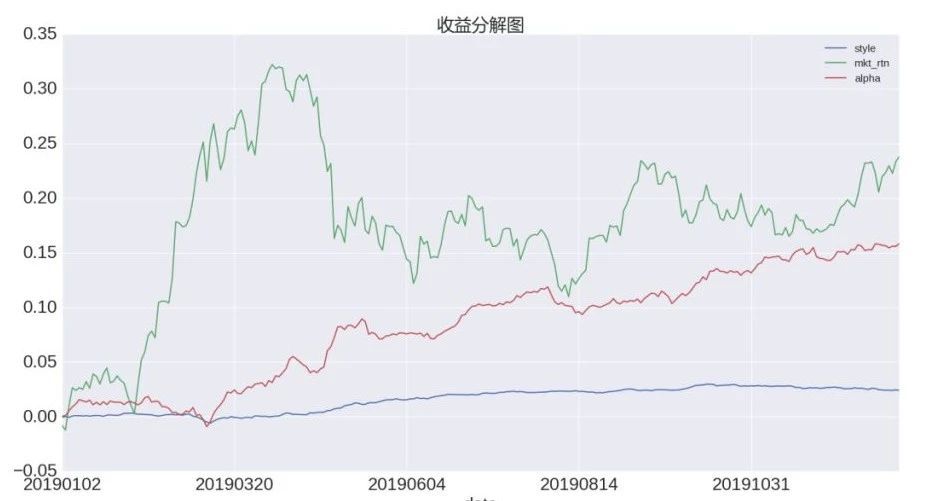

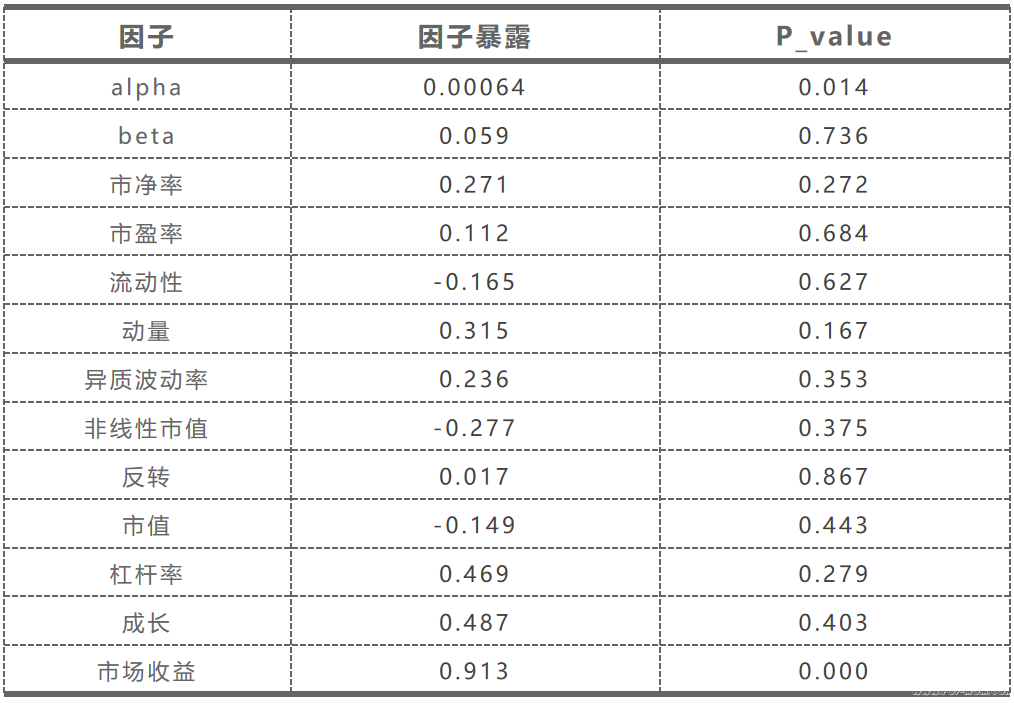

从上表可以看到2019年不论是沪深300和中证500公募指数增强基金表现都低于历史表现。另外我们还看到一个现象,就是超额收益在逐年递减。这说明市场正在逐步成熟,如果不持续的研发和寻找新的因子,就很难保持一个稳定的超额收益。从因子的角度来看,海通证券研究了由风格(市值、估值)、技术面(涨跌幅、换手率、波动率)、历史基本面(ROE、dROE)、预期基本面(预期净利润调整)4大类的常用因子组成的多因子模型,历年的复合因子月度IC均值。从上图可以看到,2019年,复合因子的月均IC仅有7.1%,为近十年的最低值。同时,因子的IC和IR也弱于除2014年以外的其余所有年份。从常见因子的表现可以看到,2019是属于相对困难的一年,但是并不是说基本面因子就失效了,而只能说常见的因子的超额收益在减弱,这个趋势其实从2016年就开始了,这也很符合逻辑,因为大家都知道的因子就不再是阿尔法来源,而是风格因子了。再看看凯纳的收益归因,我们的基本面策略的优势就是由于我们用了独特的因子来构建模型,我们在2018年开始就公布这个归因分析,从常见的因子暴露情况来看,我们的选股策略还是跟2018年一样,常见因子对于我们超额收益的贡献是一条几乎走平的蓝线,而红线代表了非常见因子贡献了绝大部分的收益来源。所以我们的选股策略持续的跑赢公募指数增强基金。从风格因子情况来看,说明我们选股模型所采用因子的独特性还是很强,并不是依赖市场常见的因子。监管部门今年推出了公募基金转融通业务,之后还把转融通的个股数量扩大到了1600只。意味着在理想情况下转融通标的内的个股可以很方便的做空。这简直打开了新世界的大门。美国量化的对冲基金都是以量化多空策略为主,而很少用股指期货去对冲的。今年我们在市场上第一个喊出了量化对冲策略要进入3.0时代,也就是进入量化多空的时代。量化多空策略最大的好处就是可以获得双倍的超额收益,以前只能靠做多获得超额收益,现在还可以靠做空获得。这给量化对冲策略的收益带来了巨大的提升。由于融券业务上有期限的限制,导致融券的周期不能太短的原因,多空策略非常适合基本面策略而不是高换手的量价策略。凯纳在第一时间就开始实盘多空策略,截止目前效果良好。然而要达到理想上的融券做空还是具有一定的困难和瓶颈要克服,目前在券源上的各种制约条件限制了我们多空策略的容量。我们是市场上最早开始实盘的机构之一,具备先发优势,一旦条件成熟,就可以快速的扩大多空策略的规模。2019年基本面量化选股走过了不平凡的一年,随着外资不断的进入,机构投资者的占比越来越高,散户加速的消失,A股市场一定会越来越成熟和有效。基于以上判断,我们相信基本面量化选股策略在经过2019年的冰与火的洗礼之后,定会乘风破浪会有时,直挂云帆济沧海!也感谢一直支持我们和信任我们的投资者,是你们的坚守给了我们勇气和力量!由于新型肺炎的疫情,2020年的资本市场可能会更加的动荡和不安,相信在我们量化模型的守护下,一定可以让客户的资产在更加安全和稳健的前提下保值和增值。祝各位朋友2020年健康、平安。武汉加油!中国加油!