2018年度私募基金管理人产品备案概览

时间:2019-01-12 13:47 来源: PE牛管家

在过去的2018年,私募基金行业募集难似乎已经是成为整个私募基金行业的共识,这一年,监管趋严,私募界不断随大势自我升级完善。让我们一起回顾这一年私募基金管理人产品备案概况,一窥过去一年私募基金管理人在监管趋严的环境下产品备案概况,以期总结过去,期许未来。

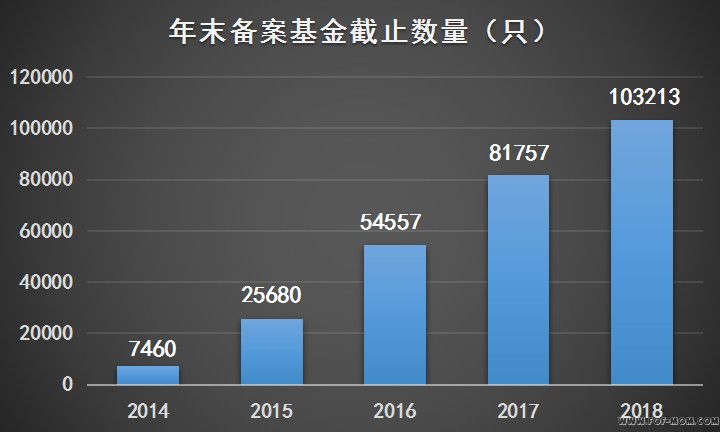

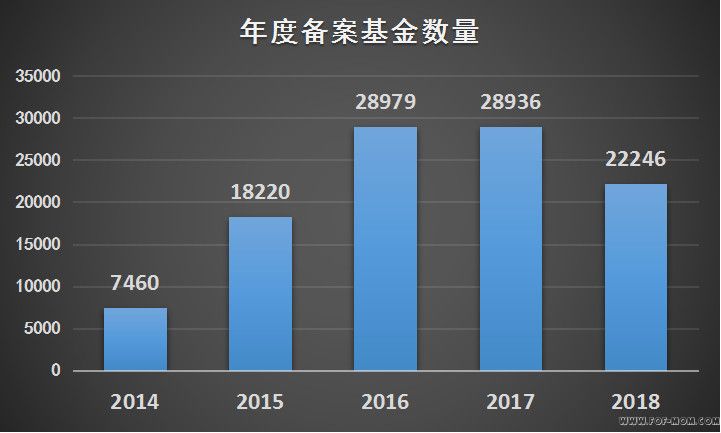

一、按产品备案时间统计

2014年末备案私募基金7460只,2015年末备案私募基金25680只,2016年末备案私募基金54557只,2017年末备案私募基金81757只,2018年末备案私募基金103213只,这几年产品备案数量呈几何倍数增长。截止2018年12月31日,私募基金的实缴规模已经达到了12.79万亿元。

2018年8月2日,美国证券交易委员会发布了2017年四季度私募基金行业统计报告,全面反映了2016年一季度至2017年四季度美国私募基金发展情况。数据显示:截至2017年四季度,美国证券交易委员会已注册登记私募基金管理人2997家;已备案私募基金30031只;管理总资产12.54万亿美元,较2016年增加了1.53万亿美元,同比增长13.90%;净资产8.31万亿美元,较2016年增加0.96万亿美元,同比增长13.06%。

通过对比中美两国的数据发现,截止2018年12月31日,中国的私募基金管理人为24432家,为美国的8倍,备案私募基金103147只,为美国的3倍,美国在2017年四季度的私募基金管理人2997家,管理总资产规模为12.54万亿美元,折合人民币大约为85万亿元,而同期的中国,截至 2017 年 11 月底,在中国证券投资基金业协会备案的私募基金管理规模达到10.90 万亿元。即使是截止2018年12月的统计数据,中国的私募基金实缴规模为12.79万亿,美国的管理规模也是领先中国7倍的。所以从长期来看,这也意味着中国的私募基金发展空间还是比较大的。

从月度备案的产品数量来看,2018年全年平均每月产品备案数量为1853只。(2014年平均每月621只,2015年平均每月1581只,2016年平均每月2414只,2017年平均每月2411只),相对于2016年,2017年,2018年备案数量表现出大幅下降。

2018年12月12日,中基协会长洪磊出席了2018年上海国际股权投资论坛,并发表了相关主旨演讲,提到下一步中基协将更新产品备案须知。从得知的一些消息来看,私募基金产品备案须知可能于2019年1月份至2月份这段时间内出台,届时相关内容规则将会进一步细化完善,私募基金产品备案将会进一步趋严。

二、按基金类型统计

截止2018年12月31日备案的私募基金中,证券投资基金总共为47708只,占比为46.25%;股权投资基金共30854只产品,占比为29.91%;创业投资基金共6924只,占比为6.71%,其他投资基金数量为9780只,占比9.48%。

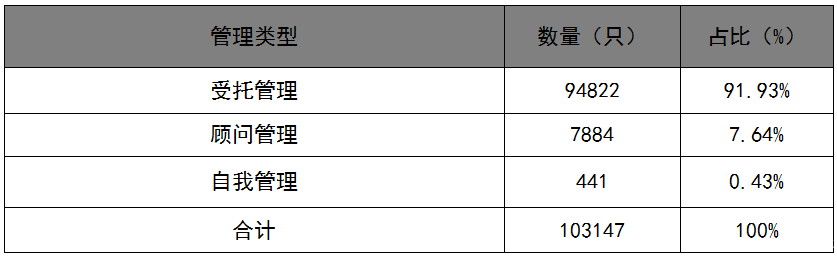

三、按管理类型统计

私募基金的管理类型主要有:受托管理、顾问管理、自我管理这三大类,在这几类管理的私募基金中,占比最大的是受托管理,其次是顾问管理,自我管理。受托管理产品数量占比超过90%,这也充分说明了私募产品本质是属于信托行为。

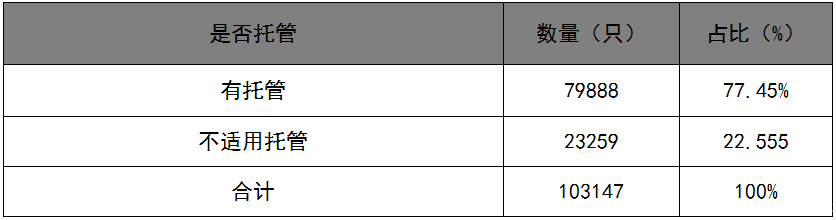

四、按托管情况统计

由于2018年阜兴系私募的爆雷事件,股权基金托管业务曾一度受到了影响。但总的来说,私募基金的托管是一块不容小觑的蛋糕,随着私募基金迈进12万亿大关,对于托管和外包服务的需求大幅增长,在大资管新规的环境下,托管将会迎来新的的机会和挑战。数据统计显示,截止2018年12月底,先后共有8家券商递交基金托管资格申请,分别是:西部证券、光大证券、华鑫证券、国元证券、华安证券、财通证券、长城证券和华福证券。

五、按运作状态统计

根据相关报道,截止2018年11月底,国内私募证券基金管理规模为2.3万亿元,但是其管理规模在2018年却一直在缩水,随着私募证券基金管理规模不断缩水,也意味着基金产品清盘数量在增加或者出资人赎回情况在增多。另外,相关统计数据显示,2018年私募基金清算产品数量累计超过8000只,提前清盘的数量超过了5000只,清盘的数量远远的多于以往年份。

国内私募“遇冷”,但是外资私募确丝毫“不缺热情”,2018年以来,外资私募纷纷加快入场布局国内市场,随着资本市场的不断对外开放,这是否意味着外资私募的进来会对本土的私募基金造成一定冲击,加上内部环境影响,2019年的整个私募行业或将是否面临新一轮的加速洗牌?

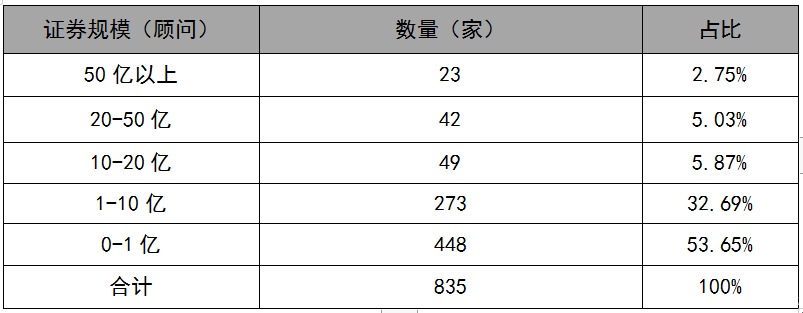

六、证券投资基金管理规模分布

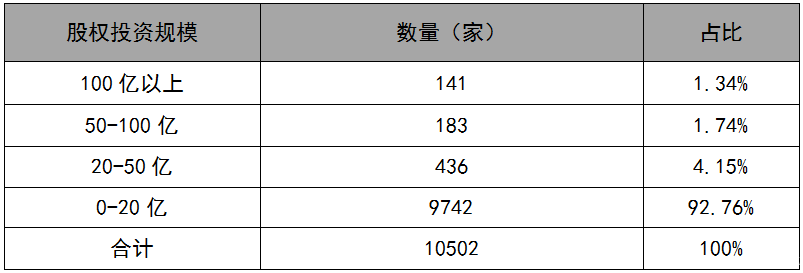

七、股权投资基金管理规模分

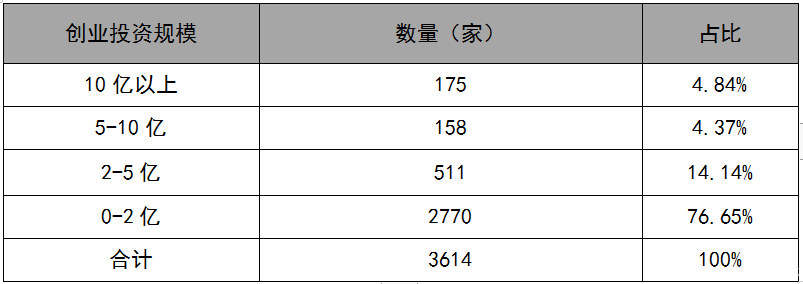

八、创业投资基金管理规模分布

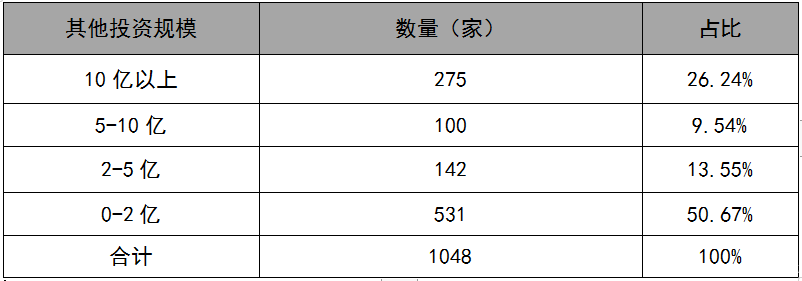

九、其他私募基金管理规模分布

从规模来看,证券类规模(自主),在0-10亿,占比达到了83%,1-10亿,占比14%,10亿以上,占比3%;相比较于证券类规模(顾问),在0-10亿,占比则53%,1-10亿,占比33%,10亿以上,占比14%。由此可以看出来,证券类规模(自主)的内部差距要比证券类(顾问)大的多;股权投资规模在0-20亿的占比达到了97%,20亿以上则占比3%;创业投资规模在0-2亿占比77%,2亿以上占比23%;创业投资规模,在0-2个亿的占比为77%,2-5个亿的占比为14%,5-10个亿的占比为4%,10个亿以上为5%。预计未来私募头部效应将逐渐显现,中小私募生存压力进一步加大。

十、总结与展望

2018年私募基金行业募集难似乎已经是成为整个私募基金行业的共识。宏观环境上面临着经济转型升级,金融去杠杆,资管新规落地,私募基金行业监管政策趋严,另外一个原因,私募基金行业本身的问题,中基协会长洪磊就曾谈到,私募基金出现“募资难”,认为其原因是多方面的:大量机构重复登记,不合理扩张,造成“僧多粥少”;部分机构和产品内部结构复杂,增加资金运转层次和融资成本,造成劣币驱逐良币。此外,私募基金税收预期不稳定,部分地区出现税负追溯现象,也不利于私募基金募投积极性。P2P爆雷,阜兴事件,管理人失联,高管跑路......投资人因此也变得谨慎起来。

在2018年一段时间里,整个行业流传着这么一句话“私募基金生于2004、卒于2018”,其实,这样的说法未免也显得太悲观了。中基协会长洪磊曾谈到:当一个国家的经济规模上了一定的台阶,完成了初步工业化,一定是以基金为代表的资产管理登上历史舞台,这个过程一定很曲折,会付出很多的代价,但是这个大趋势,一定是不可阻挡的,一定是一往无前的。认识到困难和问题总是存在的,遇到的困难和问题都是前进中的困难和问题!

报告说明:

1、私募基金与私募基金管理人的公示信息是指依照法律法规以及自律规则在中国基金业协会网站公示的信息。公示信息是公开信息与公开数据;

2、根据《证券投资基金法》、《私募投资基金监督管理暂行办法》、《私募投资基金管理人登记和基金备案办法》在中国基金业协会依法履行私募基金备案手续、私募基金管理人登记手续。依法履行备案与登记手续的纳入统计;

3、2014年3月17日,我国《证券投资基金法》规范意义的私募基金管理人登记工作开始;

4、2014年3月28日,我国《证券投资基金法》规范意义的私募基金备案工作开始;