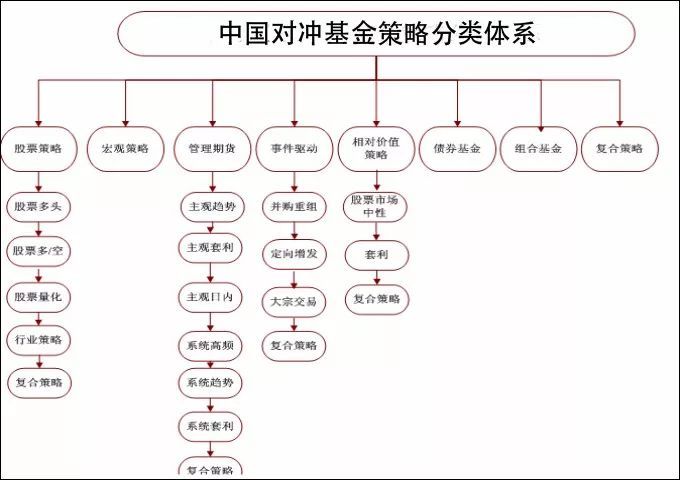

解析私募基金的八大投资策略

时间:2018-12-19 21:49 来源: 期投网

伴随着私募基金的快速发展,私募的投资策略也在一步步的成长、成熟,在2014年业内统计私募的投资策略还是5种,目前业内大多认同八大策略的说法,也并不是凭空增加了3种策略,而是原本被归为一类的某些策略被越来越广泛的应用,到了可以进一步细分的阶段而引起的,这也表明私募的策略本身也尚在发展阶段,也可以预见随着私募的继续快速发展,它的策略还会被进一步细分。

一、股票策略

该策略通常有大部分的资金投资于股票资产,包括只做多和同时通过做多和做空两种方式来投资股票和股票衍生品。具体的投资决策方面通过很多投资流程来达成,包括定量和定性基本面分析;投资策略可以是广泛分散型,或者专注于某些特定行业和产业。股票策略被进一步分为以下子策略:

1.股票多头

通常情况下,主要投资于股票资产,但是只做多,不做空,通过分析股价变动的原因和特点,投资于有更好的盈利增长和在价值层面便宜且被低估的股票。

2.股票多/空

通常情况下,主要投资于股票资产,但同时采取做多和做空操作且具有明确的方向性策略。股票多/空ELS(Equity Long/Short)基金经理通常通过卖空、期权的买卖和使用杠杆使其与只做多(Equity Long Only)策略区分开来。

3.股票量化

通常情况下,主要投资于股票资产,通过运用数理算法和计算机模型来确定未来价格变动以及证券价格之间的关系来进行股票买卖决策。

4.股票行业(消费\TMT\医疗)

通常情况下,主要投资于股票资产,通过寻找某一特定行业中的投资机会来获取收益。基金经理在这些行业有着比一般投资者更专业的技能,大部分的资产集中于某一个行业,比如消费、医疗等等。

5.复合策略

同时使用股票策略的几种子策略。

二、宏观策略

该策略的投资理念在于通过研究和预测经济指标、政策环境、利率等变动方向以及其对股票,固定收益产品,货币和大宗商品市场的影响来获取收益。

该策略的基金经理熟知政府金融政策和全球经济形势,通过运用各种广泛的投资工具和交易工具进行投资。 尽管宏观策略有时会运用相对价值技术,但宏观策略与相对价值策略的根本区别是宏观投资理念是预测未来的证券的走势,而不是实现证券间的价格差异。

同样的,尽管宏观策略和股票对冲经理都持有股票,宏观策略的投资理念是预测相关的宏观经济指数对证券的影响,而股票对冲经理的投资理念的核心是公司的基本面特点。

三、相对价值策略

该策略认为一种证券的价格被高估,而另外一种证券的价格被低估,于是通过寻找这两种相互之前存在联系及价值分歧的证券的价差而获取收益。

具体而言,基金经理会运用一系列的基本面和数理分析技巧去实现自己的投资理念,投资的资产包括股票,固定收益资产,金融衍生物和其它的证券形式。相对价值策略目前被分为以下子策略:

1.股票市场中性

通常情况下,该策略会使用组对交易或者统计套利的方法来平衡他们投资组合中多头与空头的数量。与股票多空策略不同的是该策略会确保投资组合的贝塔中性,股票多空的投资组合通常持有的是净多头或净空头,与市场的关联度较高。

2.套利

该策略寻找和挖掘相关品种之间微弱的价差的套利机会。

3.复合策略

同时使用相对价值的几种子策略。

四、事件驱动策略

该策略将投资集中于特定公司的证券,这些公司正在经历或者将要经历重大的事件或者转变。比如:并购,重组,财务危机,收购报价,股票回购,债务调换,证券发行(定向增发),或者其他资本结构调整等等。

事件驱动策略的投资理念通常来自基本面的特点(而不是数理分析),投资理念的实现取决于预测的独立于现有资本结构以外的事件的发展结果。事件驱动策略目前主要分为4个子策略:

1.并购重组

主要寻找并购重组题材类的股票作为主要的投资方向。

2.定向增发

主要参与定向增发的股票投资。

3.大宗交易

主要参与大宗交易的策略。

4.复合策略

同时使用事件驱动的几种子策略。

五、管理期货

该策略是指通过商品市场、期货市场和期权市场来管理资产。由于期货市场与股票市场有较大的不同,管理期货基金难以像股票市场基金一样采取传统基本面分析的单向做多,长期持有的策略,而是交易策略的模型化和系统化。该策略主要依靠复杂的交易模型来决定他们的买卖。

六、 债券策略

该策略主要以投资债券为主,通过对影响债券投资的宏观经济形势进行分析判断,形成对未来市场利率变动方向的预期,结合市场的流动性情况确定久期配置和期限结构配置。

七、 组合基金

不同的基金组合在一起构建组合基金产品,主要分为FOF、MOM两种形式。

FOF(Fund of Funds)即基金中的基金,通常是由专业机构筛选私募基金、构造合理的基金组合,从而实现基金间的配置。该策略的优势是可同时参与不同策略的多只基金,业绩相对平稳。

当前发行组合基金的一般多是深入研究阳光私募基金行业的金融机构,如信托、银行、第三方理财等。目前国内组合基金多主要配置股票策略基金,投资回报与股票型私募基金涨跌趋同现象明显,未能做到有效分散风险,实现“长期获取稳健收益”的宗旨。未来FOF管理专业度、行业规范及监管等的提升会加速组合基金的发展速度。

MOM(Manager of Manager)是在FOF的基础上发展衍生出的新型组合基金投资策略,与FOF不同的是,FOF是直接投向现有的基金产品,MOM则可以理解成把资金交给几位优秀的基金经理分仓管理,更具灵活性,但由于中国市场的特殊性,也存在一定局限。

八、 复合策略

复合策略通过将对冲基金的多种策略组合起来来运作对冲基金,每一种对冲基金的策略都有其优势和劣势的一面。

通过对多种策略的组合,往往可以平滑单一策略的风险,使得业绩表现趋向于稳定。比如,将定向增发、商品期货同时吸纳,在两个相关性极低的领域进行复合投资。

此类策略一般呈现低风险、低收益特征。